Køb billigt, sælg dyrt har vi hørt mange gange, og særligt når det kommer til værdipapirer. Vi ønsker ikke at dumme os og betale en pris, som ligger over det rimelige.

Men hvad er en fair pris på aktier? Når vi læser i avisen, at ”vi vurderer at C25-indeksets værdi på 1820 er passende”, hvordan er eksperten lige kommet frem til det?

Udfordringen er, at der er mange forskellige måder at gøre den slags op på. Og at det globale aktiemarked består af mange forskellige komponenter, som vi skal se.

Historiske nøgletal

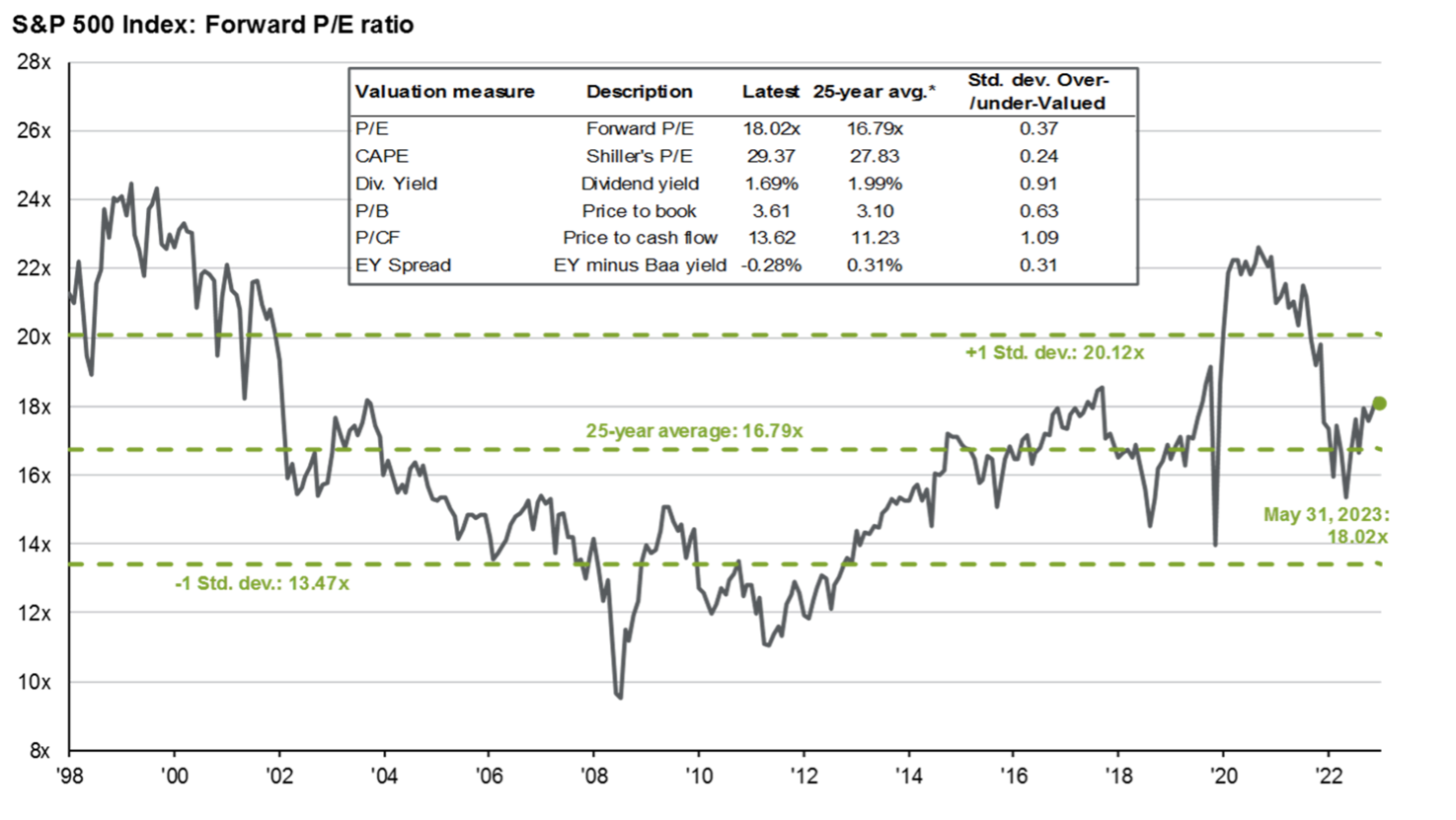

Investeringsbanken JP Morgan har i deres seneste markedsrapport denne fremstilling af værdiansættelsen af amerikanske aktier over en årrække:

I grafen sammenholdes aktiekurserne med indtjeningen i virksomhederne (P/E). Vi kan se optimismen på sit højeste inden IT-boblen brast i år 2000, maksimal pessimisme under finanskrisen i 2008, et vildt udsving i forbindelse med Covid-19, osv.

Grafen fortæller os, at P/E på de 500 største aktieselskaber i USA i dag hælder til den dyre side men ikke er langt fra gennemsnittet over de seneste 25 år.

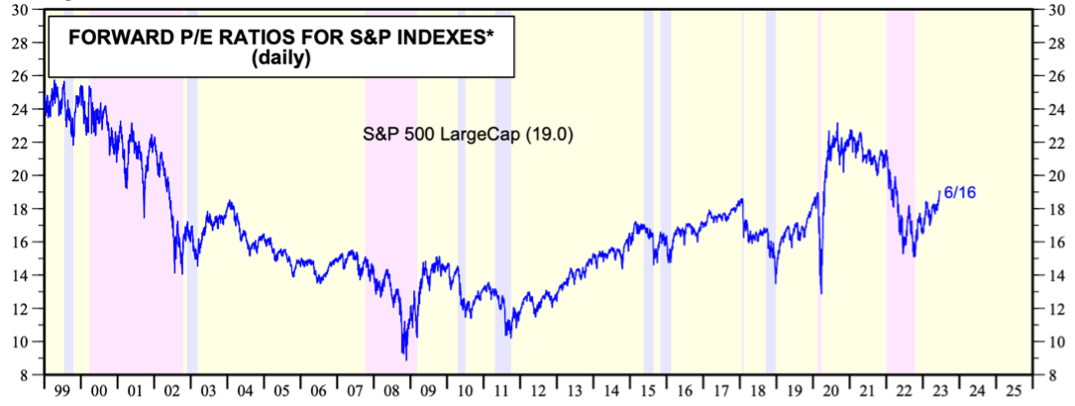

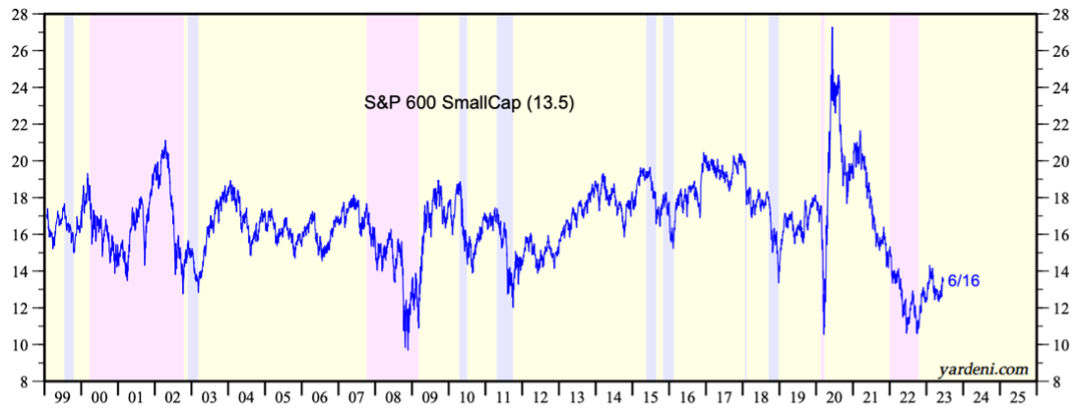

Kan vi hermed sige, at amerikanske aktier ser dyre ud? Pas på! Det gælder kun de største aktieselskaber:

Af de to dugfriske grafer (store selskaber øverst, mindre nederst) kan vi se, at valuation på Small-cap aktier er faldet markant de seneste år. Så mindre aktieselskaber synes billige, og i hvert fald langt billigere end deres storebrødre.

Samme billede tegner sig, når man opdeler aktier i vækst- henholdsvis value-selskaber. Kort sagt, tech/vækst-aktier er afgjort dyre, mens resten af markedet ser attraktivt ud.

Hvad med resten af verden?

Figuren viser, at USA er det dyreste af de store markeder i dag (de lyseblå firkanter). Europa, Japan, Kina og nye markeder er omtrent 30 procent billigere end USA, når vi ser på pris per indtjeningskrone.

Her er en anden måde at se forskellen på aktier i USA kontra resten af verden:

Grafen illustrerer, at investorer siden finanskrisen har været villige til at betale stadig mere for amerikanske aktier (dvs tech-giganterne) sammenlignet med resten af verden. Og sådan har det været en god stund. Om og hvor længe det vil fortsætte, er der ingen der ved. Men der betales klart en ekstrapræmie for tech-aktier i dag, som jeg skrev om for nylig.

Derfor skal du investere

”Jamen, de valuations du viser os svinger jo voldsomt. Fremtiden er usikker, så jeg sætter mig på gærdet og venter med mine kontanter i lommen til bedre tider”.

Jeg er enig i, at prisen per indtjeningskrone i virksomhederne (P/E) ofte ændrer sig i løbet af kort tid. Det viser de foregående grafer os. Og jeg forstår, at det ansporer lysten til at prøve at time markedet, som man siger, uagtet at kirkegården for den slags investerings-ideer er mere end overfyldt.

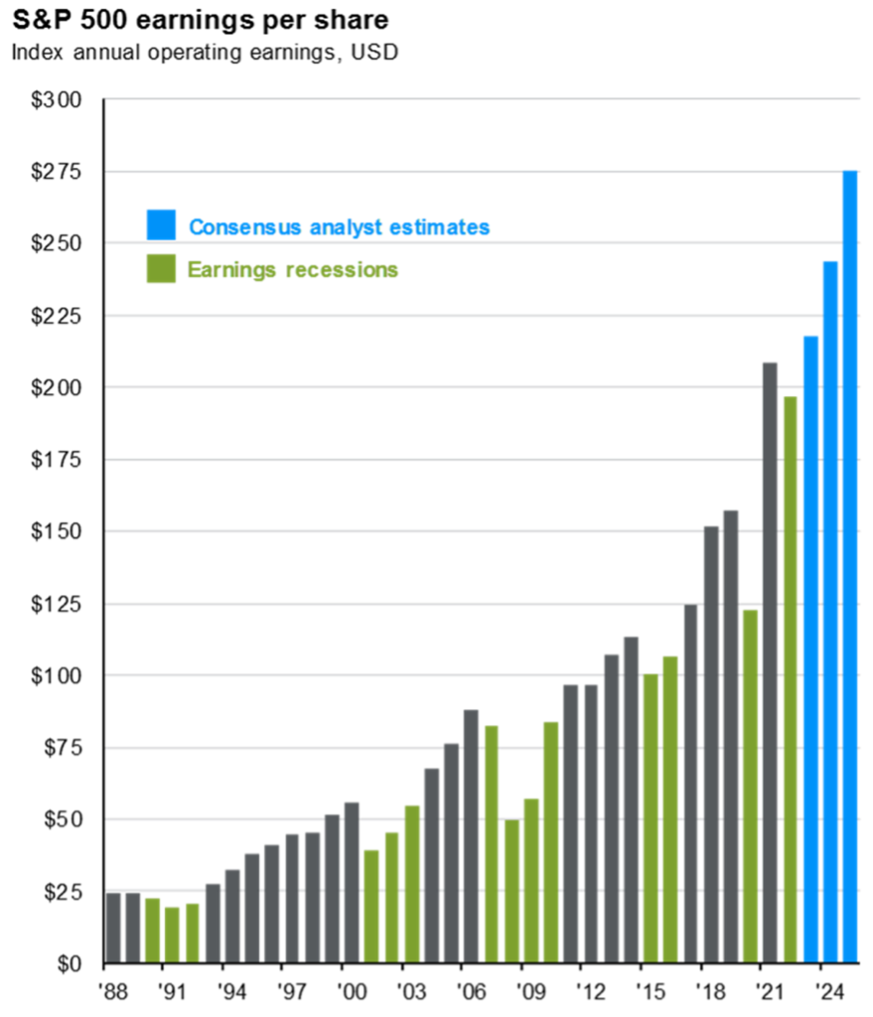

Denne afsluttende graf fra JP Morgan bruger jeg ofte til at minde mig selv og andre investorer om, hvorfor den slags spekulative overvejelser misser hele formålet og pointen med investering:

Figuren viser den samlede indtjening per aktie i de store selskaber siden 1988. Jo, den varierer fra år til år, men trenden er klar for enhver – op, op, op. Virksomhedernes indtjening er tidoblet over perioden. Og netop det vinder på den lange bane helt og aldeles over alle udsving i valuations, som vi har set på.

Konklusion: Værdiansættelsen af det globale, børsnoterede aktiemarked i dag ligger på et rimeligt niveau samlet set med historiske briller på. Vækstaktier tipper til den dyre side, mens resten af markedet har attraktive indtjeningstal i forhold til kursen.

En veldiversificeret aktieportefølje har lovende udsigter for langsigtede investorer.

Download E-BOG

Download E-BOG